林伟斌的指数投资分享:在风百家乐- 百家乐官方网站- APP下载格轮动中构建高性价比组合

2025-12-24百家乐,百家乐官方网站,百家乐APP下载

林伟斌开篇回顾了中国指数投资的发展历程,感慨行业地位的显著提升。十几年前ETF基金经理还需特意解释自身职业,而如今ETF已成为资本市场的主流投资工具。从2024年三季报统计,指数型持股超越主动型基金的持股;到彭博行业研究ETF团队数据显示,中国ETF规模在2025年7月以6810亿美元的资产管理规模超越了日本(6680亿美元),成为亚洲最大的ETF市场。林伟斌强调,我们正进入ETF的全新时代。“现在走在路上,不懂ETF好像会有点不好意思。以前若是有人问是不是基金经理,我还有点不好意思,前面会加三个单词:‘不好意思,ETF基金经理’;现在若是有人问我,是不是基金经理,我会回答:‘是的,我是ETF基金经理’”。

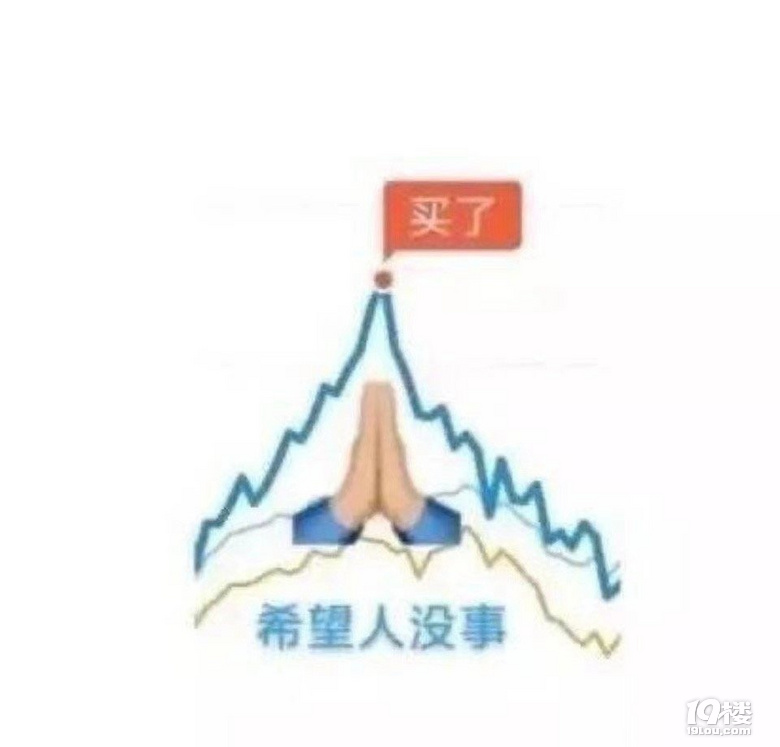

对于今年来创业板指数领涨,而传统大盘指数表现平平的指数分化态势,林伟斌指出,在结构性分化中,如果行业主题长期拿,或在某个领域有能力圈,拿得住那非常好。但很多人管不住自己的手,可能觉得那个主题好这个主题也好,开始做轮动,而行业主题轮动难度太大。因此,林伟斌建议,投资者在自己擅长的行业或主题之余,考虑用一些特别的,或有主观的方法论组成风格因子指数来力争增强收益。谈及什么叫风格因子,林伟斌认为,其是介于主动投资跟纯被动指数的中间部分,其核心与海外市场的“SmartBeta”理念一致,本质是通过明确的规则化选股逻辑,获取特定风格或策略带来的超额收益。这类指数打破了传统沪深300、标普500等纯市值选股的局限,将投资收益拆解为基准收益(贝塔)、选股收益(阿尔法)和风格因子暴露收益,使投资变得更加精细化。“万物皆周期”。在林伟斌看来,单因子或成长价值都具有周期性,其表现与宏观经济周期密切相关。历史上一个完整的周期通常十到二十年,经济周期、库存周期、金融周期相对短,在三到五年左右;A股市场周期约为五年,还有美国政治周期也为五年。不同的因子在不同的周期下,也很难判断,没有“圣杯”,只是给大家提供更多的思考维度跟工具。与美国市场以成长因子为主导不同,中国市场受前几年熊市环境影响,红利、低波等防御性因子更受青睐,但成长因子的布局仍有较大空间。从投资性价比来看,通过对1000余只ETF的夏普比率分布分析,风格因子指数类产品的均值与方差表现更优,意味着在承担相同风险的情况下,这类产品或能够提供更高的超额收益。林伟斌强调,对于多数投资者而言,仅依靠行业主题轮动难度极高,且长期持有单一主题需极强的定力,而风格因子指数作为介于主动投资与传统市值加权指数之间的投资工具,既能避免主动投资的不确定性,又能突破传统指数的收益瓶颈,有望为资产配置提供了更优选择。

国内主流的代表性因子包括红利、低波、成长、价值、质量等,等权较少。不过单因子体验欠佳,因为很容易卖在低点,但多因子也不好用。针对投资者普遍关心的“如何用好风格因子”这一核心问题,林伟斌分享了简单实用的配置逻辑,强调无需复杂的量化模型,通过基础的“加减”组合有望化繁为简。在单因子使用层面,关键在于优化选股逻辑。以价值因子为例,需避免陷入低估值陷阱,通过负向剔除(如剔除ROE不稳定、为负的标的)筛选优质资产,再结合高股息、高自由现金流等指标构建组合,季度调整优化;对于成长因子,核心是聚焦“未来成长”而非“过去成长”,通过整合卖方研究员的一致预期数据,包括当季SUE、未来1-2年盈利预测等,筛选具备持续增长潜力的标的,避免因依赖历史成长数据导致的收益不及预期。在多因子组合配置上,林伟斌推荐“恒定比例再平衡”策略。例如采用60%价值+40%成长的组合,每月底定期调整至目标比例,涨时卖出、跌时买入,通过一年12期的滚动操作,或可跑赢沪深300指数;对于偏好成长风格的投资者,或可反向配置60%成长+40%价值,有望实现超额收益。他透露,自己的投资组合也采用这一逻辑,核心在于通过资产再平衡平滑波动,发挥不同因子的互补效应。林伟斌特别强调,指数投资并非“傻瓜投资”,其背后蕴含着复杂的选股逻辑和资产配置思想。经过17年的实践探索,他深刻体会到指数投资的魅力,未来若有机会,将进一步分享指数基金的精细化管理与超额收益获取方法。

展望未来,林伟斌认为中国资本市场已进入指数投资的高质量发展阶段。一方面,市场参与者不断成熟,从最初的简单贝塔投资、阿尔法追逐,逐步向更复杂的因子投资、多资产配置演进;另一方面,AI技术的应用为指数投资持续赋能。以保险资管等为代表的长线资金持续入市,也推动了ETF市场的结构优化。林伟斌表示,政策的持续支持将进一步激活市场活力,吸引更多投资者参与指数投资。最后,林伟斌希望通过本次分享抛砖引玉,让更多投资者理解风格因子指数的价值,在风格轮动的市场环境中构建稳健的投资组合,把握ETF时代的长期机遇。